STEFAN KOPEINIG

Mein Name ist Stefan und bei der NEXT LEVEL ENERGY GmbH bringe ich meine Leidenschaft für erneuerbare Energien und nachhaltige Technologien aktiv ein. Mit einem Schwerpunkt auf Photovoltaikanlagen, E-Ladestationen, Stromspeichern und Smart Home-Lösungen unterstütze ich unsere Kunden dabei, innovative und umweltfreundliche Energielösungen zu finden.

INHALTSVERZEICHNIS

Photovoltaik ohne Mehrwertsteuer: Was du 2024 beachten musst

Einkommensteuerbefreiung für PV-Anlagen: Wann und wie sie gilt

Steuerbefreiung beantragen: So geht´s richtig

Wirtschaftlichkeit einer steuerfreien PV-Anlage: Ein Rechenbeispiel

Fazit

FAQ

Gute Nachrichten für alle, die in eine nachhaltige Zukunft investieren wollen: In Deutschland gibt es seit Kurzem bedeutende steuerliche Erleichterungen für Photovoltaikanlagen. Seit 2023 ist es möglich, eine Photovoltaik-Anlage (PV-Anlage) steuerfrei zu betreiben. Das bedeutet, du kannst deine eigene Energie produzieren, ohne dass dir Steuerzahlungen im Weg stehen. Dank der neuen Regeln entfallen sowohl die Mehrwertsteuer als auch die Einkommensteuer auf viele PV-Anlagen, was die Anschaffung und Nutzung deutlich erleichtert.

In diesem Artikel erfährst du, welche Voraussetzungen erfüllt sein müssen und wie du deine PV-Anlage steuerfrei betreiben kannst. Von der Installation bis zur Nutzung – wir zeigen dir, wie du das Beste aus den neuen Regelungen herausholen kannst.

Photovoltaik ohne Mehrwertsteuer: Was du 2024 beachten musst

Seit 2023 profitieren viele Betreiber von PV-Anlagen von einer wichtigen Steuererleichterung: Die Mehrwertsteuer auf PV-Anlagen entfällt. Das bedeutet, dass du für den Kauf und die Installation deiner Solaranlage in beiden Ländern keine Mehrwertsteuer mehr zahlen musst, was den Einstieg in die Solarenergie deutlich günstiger macht.

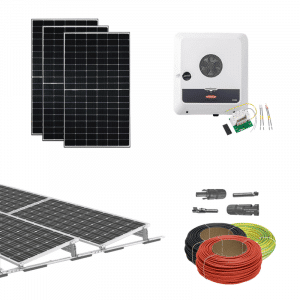

Diese Regelung gilt sowohl für die PV-Module als auch für den passenden Stromspeicher. Damit sinken nicht nur die Investitionskosten, sondern auch der bürokratische Aufwand, da keine Umsatzsteuer mehr berechnet wird.

🔆 Nutze die Kraft der Sonne optimal:

Entdecke unsere Auswahl an hochwertigen PV-Modulen für jede Anlagengröße und mach deine Photovoltaikanlage noch effizienter.

Wie wirkt sich die Steuerbefreiung auf die Kosten aus?

Die Abschaffung der Mehrwertsteuer auf PV-Anlagen senkt die Anschaffungskosten erheblich. Bei einem üblichen Mehrwertsteuersatz von 19 % sparst du direkt beim Kauf von Modulen und Speichern. Diese Ersparnis kann schnell mehrere tausend Euro betragen, was den Kauf einer PV-Anlage steuerfrei noch attraktiver macht. Besonders bei größeren Anlagen macht sich diese Reduzierung der Kosten bemerkbar.

Neben den geringeren Anschaffungskosten profitiert auch der laufende Betrieb: Durch die neuen Regelungen entfällt die Umsatzsteuer auf den Eigenverbrauch bei Anlagen bis zu 30 kWp in Deutschland. Das bedeutet, dass du für den selbst erzeugten und genutzten Strom keine Umsatzsteuer mehr zahlen musst, wenn du von der Steuerbefreiung und den Kleinunternehmerregelungen profitierst, was den Eigenverbrauch noch wirtschaftlicher macht.

Wer profitiert von den neuen Steuerregeln?

Die Steuerbefreiung für PV-Anlagen gilt hauptsächlich für private Haushalte, die ihre PV-Anlage auf oder in der Nähe von Wohngebäuden betreiben. Anlagen bis zu einer Leistung von 30 kWp profitieren von diesen neuen Regelungen, was die Anschaffungs- und Betriebskosten deutlich reduziert.

Unternehmen hingegen müssen weiterhin bestimmte steuerliche Pflichten beachten, insbesondere wenn die Anlagen auf gewerblichen Gebäuden installiert sind. Für private Haushalte bedeutet die Steuerbefreiung eine erhebliche Erleichterung und macht die Investition in Solarenergie noch attraktiver.

Lieferzeit: 7-10 Werktage

ab 216,00 €180,00 €inkl. MwSt.

Lieferzeit: 7-10 Werktage

ab 324,00 €270,00 €inkl. MwSt.

Einkommensteuerbefreiung für PV-Anlagen: Wann und wie sie gilt

Für Deutschland gilt seit dem Steuerjahr 2022, dass Einkünfte aus dem Betrieb von PV-Anlagen bis zu 30 kWp (auf Einfamilienhäusern) einkommensteuerfrei sind. Dies umfasst auch Mehrfamilienhäuser mit bis zu 15 kWp pro Wohneinheit. Es ist keine Einkommenssteuer auf die Einspeisung des Stroms und auf den Eigenverbrauch zu zahlen, was den Verwaltungsaufwand deutlich reduziert.

Für Österreich gilt seit 2024 eine ähnliche Regelung: Einkünfte aus der Einspeisung von Strom aus PV-Anlagen bis zu einer Engpassleistung von 35 kWp sind steuerfrei, solange die erzeugte Strommenge 12.500 kWh pro Jahr nicht übersteigt. Diese Regelung betrifft vor allem private Haushalte, und der Eigenverbrauch bleibt ebenfalls von der Einkommensteuer befreit

Steuerbefreiung beantragen: So geht’s richtig

Um die Steuerbefreiung für deine PV-Anlage korrekt zu beantragen, musst du einige Schritte befolgen.

Hier findest du eine Schritt-für-Schritt-Anleitung:

- Überprüfung der Voraussetzungen:

Stelle sicher, dass deine PV-Anlage steuerfrei ist, indem du überprüfst, ob die Leistung der Anlage unter der festgelegten Grenze von 30 kWp (in Deutschland) bzw. 35 kWp (in Österreich) liegt. Für private Haushalte ist dies die Grundvoraussetzung. - Anmeldung beim Finanzamt:

In Deutschland musst du die Installation der PV-Anlage zwar nicht mehr explizit beim Finanzamt anmelden, dennoch solltest du sicherstellen, dass alle Unterlagen, wie der Kaufbeleg und die Installationsnachweise, vorliegen. In Österreich kannst du die Anmeldung über FinanzOnline vornehmen und benötigst dafür deine Rechnungen sowie den Nachweis der Inbetriebnahme. - Umsatzsteueroption prüfen:

Wenn du auf die Kleinunternehmerregelung verzichtest, kannst du dir die Mehrwertsteuer auf die Anschaffungskosten deiner Anlage erstatten lassen. In Deutschland ist dies durch die neue Regelung seit 2023 nicht mehr notwendig, da die Mehrwertsteuer für Photovoltaikanlagen auf Null gesenkt wurde. - Eigenverbrauch richtig melden:

Falls du Strom ins Netz einspeist und gleichzeitig Eigenverbrauch hast, entfällt in Deutschland die Pflicht, den selbst verbrauchten Strom beim Finanzamt zu melden, da die meisten Haushalte von der Steuerbefreiung profitieren. - Dokumentation und Steuererklärung:

Sorge dafür, dass du alle relevanten Dokumente aufbewahrst, wie etwa die Bestätigung der Steuerbefreiung. Es kann vorkommen, dass das Finanzamt Nachweise anfordert, vor allem bei der jährlichen Steuererklärung. Vergiss nicht, die steuerlichen Aspekte deiner PV-Anlage in deiner Steuererklärung zu berücksichtigen, falls dies notwendig ist.

🔆 Hol das Maximum aus deiner PV-Anlage heraus:

Finde das passende PV-Zubehör, um deine Anlage zu optimieren und noch effizienter zu sein.

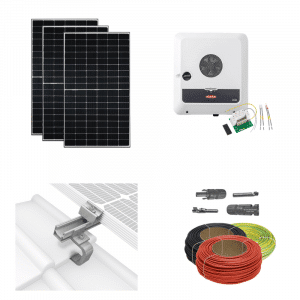

Lieferzeit: 10-14 Werktage

7.249,00 €6.040,83 €inkl. 20 % MwSt.

Lieferzeit: 10-14 Werktage

5.499,00 €4.582,50 €inkl. 20 % MwSt.

Lieferzeit: 10-14 Werktage

7.449,00 €6.207,50 €inkl. 20 % MwSt.

Wirtschaftlichkeit einer steuerfreien PV-Anlage: Ein Rechenbeispiel

Eine steuerfreie PV-Anlage bringt nicht nur umweltfreundliche Energie ins Eigenheim, sondern spart auch erhebliche Kosten. Durch den Wegfall der Umsatzsteuer für PV-Anlagen sowie der Einkommensteuer auf Einspeisungserträge sinken die Gesamtkosten für Anschaffung und Betrieb deutlich.

Dies macht eine steuerfreie PV-Anlage noch attraktiver und verbessert die Rentabilität der Investition langfristig. Um die Vorteile besser zu verstehen, sehen wir uns beispielhaft an, wie viel du mit einer steuerfreien PV-Anlage tatsächlich sparen könntest.

Wie viel lässt sich mit einer steuerfreien PV-Anlage sparen?

Die Einsparungen mit einer steuerfreien PV-Anlage hängen von mehreren Faktoren ab, wie z. B.:

- der Anlagengröße,

- der erzeugten Strommenge und

- der Höhe der ursprünglichen Anschaffungskosten

Durch die Befreiung von der Umsatzsteuer sparst du sofort 19 % der Kauf- und Installationskosten. Dazu kommt, dass du für den selbstgenutzten Strom keine Umsatzsteuer auf den Eigenverbrauch zahlen musst, was die laufenden Kosten weiter reduziert. Diese Kombination aus Anschaffungs– und Betriebskosteneinsparungen macht die Wirtschaftlichkeit von steuerfreien PV-Anlagen besonders attraktiv.

Rechenbeispiel

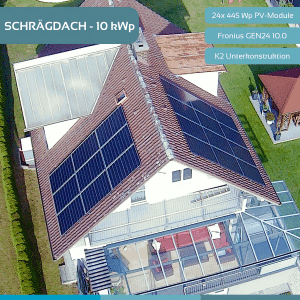

Stellen wir uns eine typische PV-Anlage mit einer Leistung von 10 kWp vor, die rund 10.000 kWh Strom pro Jahr erzeugt. Nehmen wir an, die Anschaffungskosten für die PV-Anlage liegen bei 12.000 Euro netto. Hier würde ohne Steuerbefreiung eine Umsatzsteuer für PV-Anlagen von 19 % hinzukommen, was zusätzliche 2.280 Euro bedeuten würde. Dank der Steuerbefreiung sparst du diese Summe komplett ein.

Rechenbeispiel:

- Netto-Kosten der Anlage:

12.000 Euro - Umsatzsteuer (19 %):

2.280 Euro (entfällt durch Steuerbefreiung) - Endkosten:

12.000 Euro (ohne Mehrwertsteuer) - Stromkosteneinsparung:

Zusätzlich könntest du durch den Eigenverbrauch von rund 5.000 kWh pro Jahr (bei einem Preis von 0,35 Euro/kWh) weitere 1.750 Euro an Stromkosten jährlich einsparen. - Umsatzsteuerbefreiung:

Da auf den Eigenverbrauch keine Umsatzsteuer auf Photovoltaik erhoben wird, erhöht sich dein finanzieller Vorteil nochmals.

Dieses Beispiel zeigt, dass eine PV-Anlage steuerfrei nicht nur die Anschaffungskosten senkt, sondern auch langfristig beim Eigenverbrauch des Stroms zu deutlichen Einsparungen führen kann.

🔆 Maximiere deinen Energieeinsatz:

Mit innovativen PV-Thermie- und Energiemanagement-Systemen steuerst du deine Solarenergie effizient und nachhaltig.

Fazit

Die Steuerbefreiung für PV-Anlagen bietet klare finanzielle Vorteile und vereinfacht den Betrieb erheblich. Ohne Mehrwertsteuer und Einkommenssteuer fallen nicht nur geringere Anschaffungskosten an, auch der laufende Betrieb wird wirtschaftlich interessanter. Diese Entlastungen tragen dazu bei, dass die Entscheidung für eine Photovoltaikanlage nicht nur ökologisch, sondern auch finanziell sinnvoll bleibt. Ein guter Zeitpunkt, um über die Möglichkeiten nachzudenken und die eigenen Energiekosten zu optimieren.

FAQ

Sind Photovoltaik-Anlagen 2024 noch steuerfrei?

Ja, auch im Jahr 2024 bleiben PV-Anlagen steuerfrei, sofern bestimmte Voraussetzungen erfüllt sind. Sowohl in Deutschland als auch in Österreich fallen keine Mehrwertsteuer und keine Einkommensteuer für den Betrieb kleinerer Anlagen an. Diese Regelungen wurden eingeführt, um die Nutzung von erneuerbaren Energien zu fördern und die Anschaffungskosten für PV-Anlagen zu senken.

Sind Einnahmen aus der Photovoltaik steuerpflichtig?

Einnahmen aus der Einspeisung von Strom in das öffentliche Netz sind in der Regel nicht mehr steuerpflichtig, wenn deine Anlage die Leistungsgrenzen erfüllt (bis zu 30 kWp in Deutschland und bis zu 35 kWp in Österreich). Allerdings gelten diese Steuerbefreiungen nur für Anlagen auf privaten Wohnhäusern. Bei größeren Anlagen oder unternehmerischen Betrieben können weiterhin steuerliche Pflichten bestehen.

Wie groß darf eine PV-Anlage ohne Steuern sein?

In Deutschland darf die Leistung der PV-Anlage bis zu 30 kWp betragen, um von der Steuerbefreiung zu profitieren. Für Mehrfamilienhäuser gilt die Grenze von 15 kWp pro Wohneinheit. In Österreich liegt die Grenze für steuerfreie Anlagen bei 35 kWp, sofern der Strom hauptsächlich im eigenen Haushalt genutzt wird und die jährliche Erzeugung 12.500 kWh nicht überschreitet.

Du willst noch mehr spannende Informationen entdecken? Dann schau doch mal hier vorbei: